ผมเชื่อมาตั้งนานแล้วว่า ตลาดหุ้นสหรัฐฯ นั้นฉลาดมากๆ

จะไม่เชื่ออย่างนั้นได้อย่างไร ทุกวันนี้หุ้น S&P500 ทุกตัวมีนักวิเคราะห์ 50-100 คน คอยตามข่าวแบบเต็มเวลา ยากมากที่ใครจะมองเห็นช่องว่างในการทำกำไรจากข่าวที่ยังไม่มีใครมองเห็น แถมในตลาดเองก็ยังมี algo คอยเทรดเพื่อหาช่องทำกำไรอยู่มากกว่า 60% ของโวลุ่มทั้งตลาดไปแล้ว หุ่นยนต์พวกนี้คอยอุดช่องว่างเล็กๆ น้อยๆ ในการทำกำไรระยะสั้นในระดับเสี้ยววินาทีอยู่ตลอดเวลา

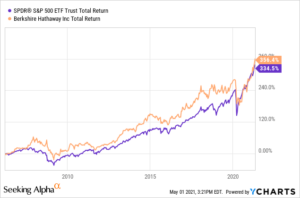

จะเห็นได้ว่าหลังปี 2000 เป็นต้นมา ไม่พบว่ามีกูรูหุ้นคนไหนที่สามารถเอาชนะตลาดติดต่อกันหลายๆ ปีจนสถาปนาตัวเองขึ้นมาเป็นสุดยอดนักลงทุนได้เลย แม้แต่วอเรนบัฟเฟตถ้านับผลงานเฉพาะในรอบ 15 ปีหลัง ก็แทบจะไม่ต่างจากคุณยายคนหนึ่งที่ซื้อ S&P500 ETF ทิ้งไว้เฉยๆ การที่บัฟเฟตยังได้รับการยกย่องอยู่เป็นเพราะผลตอบแทนในอดีตช่วงก่อนหน้าปี 2000 เท่านั้นที่ยังช่วยสร้างค่าเฉลี่ยของผลตอบแทนในระยะยาวๆ ให้ดูสูงกว่าตลาดได้อยู่

ทุกวันนี้ หุ้นตัวหนึ่งจะมีโอกาสทำกำไรให้กับคนที่ถือมันอยู่หรือไม่ ไม่ได้เกี่ยวกับว่าผลประกอบการของมันจะออกมาดีหรือร้าย แต่ขึ้นอยู่กับว่ามันจะออกมาดีหรือร้ายเทียบกับความคาดหวังของตลาด ผลประกอบการออกมาดีแต่หุ้นก็ลงได้ ถ้าความคาดหวังสูงกว่านั้น หรือผลประกอบการออกมาร้ายหุ้นก็ขึ้นได้ ถ้าความคาดหวังต่ำกว่า แต่ความคาดหวังของตลาดเป็นเรื่องที่ quantify ได้ยาก ดังน้้นการลงทุนโดยดูจากผลประกอบการก็แทบจะเหมือนการเดาสุ่มดีๆ นี่เอง

ในมุมของ Valuation ก็ไม่ต่างกัน ทุกวันนี้ผมเชื่อว่าตลาดหุ้นสหรัฐฯ ทำ Valuation หุ้นทุกตัวมาให้เราไว้ได้อย่างค่อนข้างจะเหมาะสมแล้ว หุ้นที่ P/E สูง ก็สูงอย่างมีเหตุผล หุ้นที่ P/E ต่ำก็ต่ำอย่างมีเหตุผล เราจึงชนะตลาดง่ายๆ ด้วยการซื้อหุ้น P/E ต่ำไม่ได้ แต่คุณได้กำไรเพราะว่าบังเอิญโชคดีนั้นยังมีได้อยู่เสมอ เพราะธุรกิจเป็นสิ่งที่มีแต่ความไม่แน่นอน ซึ่งลำพังข้อมูลสาธารณะ ยังไม่พอที่จะล่วงรู้ความไม่แน่นอนล่วงหน้าได้ทั้งหมด อย่างไรก็ตาม ในหลายๆ กรณี Fair Value ในระยะสั้นกับ Fair Value ในระยะยาว ของหุ้นตัวเดียวกันอาจจะไม่เท่ากันก็ได้ และตลาดทุกวันนี้ก็เน้นทำกำไรระยะสั้นเป็นหลัก โอกาสจึงอาจจะหลงเหลืออยู่สำหรับการลงทุนระยะยาวได้ แต่นั้นก็ไม่ได้ง่ายนะ ประเด็นนี้เอาไว้วันหลังจะมาพูดถึงอีกที

ก่อนหน้านี้ผมยังไม่ได้ใช้วิธีคิดเหล่านี้กับหุ้นไทย เพราะมองว่าหุ้นไทยยังมีความล้าหลังอยู่ ช่องว่างในการทำกำไรจึงน่าจะยังมีเหลืออยู่มาก แต่เมื่อเร็วๆ นี้ ผมเริ่มคิดว่า แม้แต่ตลาดหุ้นไทยก็อาจอยู่ในสภาพแบบเดียวกันนี้แล้วก็ได้ ทุกวันนี้หุ้นไทยแทบทุกตัวก็มีคนหลักพันที่นั่งจ้องตารางหุ้นอยู่ทุกวัน เด็กนักลงทุนหนุ่มไฟแรงๆ บ้านเราก็มีอยู่เป็นจำนวนมาก หลายคนนั่งวิเคราะห์กราฟหุ้นวันละเป็นร้อยตัวทุกวันเพื่อหาช่องว่างในการทำกำไรที่อาจจะยังเหลือซ่อนอยู่ เซียนหุ้นหลายคนก็สนิทกับ IR ขนาดยกหูโทรศัพท์ถามส่วนตัวได้ตลอดเวลา แล้วคนที่นั่งมะโนอยู่กับบ้างทุกวันว่าหุ้นตัวนั้นดี หุ้นตัวนี้น่าซื้อ อย่างเราๆ ท่านๆ จะเอาอะไรไปสู้กับเขา นักลงทุนไทยทุกวันนี้ก็กำลังต่อสู้กับคู่แข่งอีกเป็นแสนคน ตอนเด็กๆ ห้องผมมีนักเรียนแค่ 50 คน ผมยังเป็นที่หนึ่งในห้องไม่ได้เลย มันตลกเหมือนกันที่จะคิดว่า เราน่าจะเป็น top 10% ในสนามที่มีคู่แข่งหลักหลายแสนคนแถมมีเงินล้านเป็นเดิมพันแบบตลาดหุ้นได้

ดูเหมือนตลาดหุ้นไทยจะรู้มานานเป็นปีแล้วว่าประเทศไทยจะเกิดวิกฤต เห็นได้จากราคาที่ไหลลงมาต่อเนื่อง 3-4 ปีแล้วท่ามกลางความงงของทุกคน แม้แต่เมื่อปีที่แล้วก็ยังไม่มีกูรูหุ้นคนไหนออกมาทายถูกเลยว่าปีนี้หุ้นไทยจะแย่มากขนาดนี้ ทุกอย่างเพิ่งจะมาชัดเจนต่อหน้าเราในปีนี้เองว่า ประเทศไทยเกิดวิกฤต เรียกได้ว่า ตลาดหุ้นไทยรู้อะไรก่อนข่าวและก่อนกูรูหุ้นนานมาก Mr.Market. จึงไม่ใช่คนโง่อย่างที่เคยเรารู้จัก

วิธีการลงทุนที่ยืนอยู่บนความเชื่อว่าตลาดหุ้นโง่กว่าเรา เราจึงทำกำไรจากตลาดได้ง่ายๆ ด้วยการเลือกซื้อของในตลาดที่ราคาถูกกว่าความเป็นจริง จึงเป็นวิธีที่ตั้งอยู่บนสมมติฐานที่ไม่ได้สอดคล้องกับสภาพตลาดในปัจจุบันแล้ว วิธีการลงทุนเหล่านั้นเกิดขึ้นมาเมื่อ 50 ปีที่ก่อน ซึ่งสมัยนั้น มันยังสมเหตุสมผลมากพอที่จะเชื่อว่าตลาดหุ้นนั้นโง่กว่าเรา เพราะสมัยนั้นข้อมูลหุ้นเข้าถึงได้ยากมาก แค่การจะรู้ว่าหุ้นแต่ละตัวมี P/E เท่าไรนั้น ยังไม่มีตารางหุ้นให้เปิดดูเลย ต้องไปของบการเงิน (เวอรชั่นกระดาษ) เอามานั่งคำนวนเอง ซึ่งแทบไม่มีใครทำ ต่างจากสมัยนี้ที่ทุกคนสามารถเข้าเว็บเปิดดูข้อมูลเหล่านี้ได้เลยภายใน 2 วินาที มีคนจัดเรียงข้อมูลเหล่านั้นไว้ให้ดูง่ายแค่ปลายนิ้วคลิก มันจึงเป็นความคิดที่ค่อนข้างแปลกที่ยังคิดว่า หุ้นตัวหนึ่งในตลาดจะมี P/E ต่ำได้ เพราะว่ายังไม่มีใครค้นพบว่าตัวนี้มี P/E ต่ำ สิ่งที่น่าจะเป็นไปได้มากกว่าคือ พีอีมันยังต่ำอยู่อย่างนั้นได้ทั้งๆ ที่มีคนเห็นเป็นหมื่นเป็นพันคนทุกวัน เป็นเพราะ มันต่ำด้วยเหตุผลอะไรบางอย่างที่ตลาดรู้ แต่คุณเองต่างหากยังไม่รู้ เช่น กำไรมันกำลังจะลดลง หรือบริษัทมีหนี้สูงน่าจะต้องเพิ่มทุนเร็วๆ นี้ เป็นต้น พูดอีกอย่างคือ It’s cheap for a reason

นักลงทุนที่ยังมีความเชื่อแบบเก่าอยู่ก็มักจะมีความน้อยอกน้อยใจว่า ทำไมเราที่เป็นนักลงทุนที่ดีมีเหตุมีผล ยึดมั่นในหลักการที่ดี ซื้อแต่ของถูก ไม่ไล่ราคา แต่ทำไมผลตอบแทนการลงทุนของเราถึงไม่ดี ถ้า Mr.Market โง่จริงๆ ป่านนี้เราต้องรวยล้นฟ้าไปแล้ว โลกนี้ช่างไม่ยุติธรรมเอาเสียเลย ทำความดีแล้วไม่ได้ดี ฯลฯ ซึ่งทั้งหมดก็อาจเกิดจากการคิดเองเออเองของเรา แล้วก็มานั่งตัดพ้อเสียใจเอง

ผมไม่ได้บอกว่า ตลาดหุ้นถูกต้องร้อยเปอร์เซนต์ หรือโอกาสในการทำกำไรให้ชนะตลาดได้ไม่มีอยู่เลย เพียงแต่ว่ามันไม่ได้เกิดขึ้นได้บ่อยหรือเกิดขึ้นได้ง่ายมากอย่างที่เราเคยเชื่อกัน คนส่วนใหญ่ในตลาดประเมินว่าโอกาสที่ตัวเองจะชนะตลาดได้นั้นมีอยู่มากเกินความเป็นจริง เพราะทุกคนที่เข้ามาในตลาดหุ้นมีแนวโน้มที่จะเป็นคนที่ overconfidence อยู่แล้ว มิฉะนั้นแล้วพวกเขาก็คงไม่เลือกที่จะเดินเข้ามาในตลาดหุ้นมาตั้งแต่แรก