ช่วงนี้ความคิดในหัวสุกงอมอีกครั้ง เลยอยากเขียนสรุปวิธีการลงทุนปัจจุบันของตัวเองใหม่ การค้นหาวิธีการลงทุนเป็นเสมือนกระบวนการต่อเนื่องตลอดชีวิตของคนที่ยังเรียนรู้อยู่ไม่สิ้นสุด

ต้องบอกก่อนว่าเนื้อหาในบทความนี้ออกแบบมาสำหรับการลงทุนในหุ้นเทคโนโลยีเท่านั้น เพราะปัจจุบันนี้ผมสนใจลงทุนแต่หุ้นเทคโนโลยี (หรือที่จริงน่าจะใช้คำว่าหุ้นนวัตกรรมมากกว่า) ไม่เหมาะกับหุ้นโลกเก่า ซึ่งก็แน่นอนรวมถึงตลาดหุ้นไทยด้วย

และวิธีการลงทุนนี้ยืนอยู่บนหลักการและเหตุผลบางอย่าง ซึ่งถ้าไม่เชื่อในหลักการและเหตุผลเหล่านี้ วิธีการลงทุนนี้ก็จะฟังดูไม่ make sense เลย (ซึ่งก็เป็นเรื่องธรรมดาเพราะในตลาดหุ้นเต็มไปด้วยความเชื่อและลัทธิมากมาย เถียงกันแบบไม่มีวันจบ) หลักการและเหตุผลที่ว่ามีดังต่อไปนี้

หลักการและเหตุผล

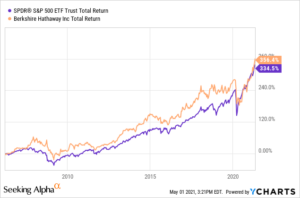

ผมเชื่อว่าทุกวันนี้การเอาชนะตลาดหุ้นอย่างต่อเนื่องเป็นเรื่องที่ยากมาก ดังนั้นการทำกำไรด้วยการเทรดหุ้นระยะสั้นจึงยากกว่าที่คนทั่วไปคิดมาก แต่ผมก็เชื่อว่าช่องว่างในการเอาชนะตลาดยังพอมีเหลืออยู่บ้างด้วยการเน้นการทำกำไรระยะยาว เพราะตลาดสมัยใหม่ยังมีจุดอ่อนอยู่ที่การโฟกัสที่ปัจจัยระยะสั้นมากเกินไป

สาเหตุที่ผมมีความเชื่อแบบนี้เป็นเพราะ มันเป็นข้อเท็จจริง มีงานวิจัยมากมายที่บอกว่าการเอาชนะดัชนีให้ได้อย่างต่อเนื่องในปัจจุบันเป็นเรื่องที่ยากมากๆ

และหุ้นที่ถือไว้นานๆ แล้วราคามีโอกาสเพิ่มขึ้นอย่างมีนัยสำคัญได้คือหุ้นเติบโตเท่านั้น เพราะกำไรที่เพิ่มขึ้นอย่างมีนัยสำคัญเมื่อถือหุ้นไว้นานๆ ทำให้มูลค่าของหุ้นเปลี่ยนแปลงไปอย่างมีนัยสำคัญได้ ซึ่งปัจจุบันนี้ผมมองว่าตลาดหุ้น NASDAQ แทบจะเป็นตลาดหุ้นหลักแห่งเดียวที่ในโลกที่ตอบโจทย์นี้ได้ดีที่สุด เพราะเต็มไปด้วยหุ้นเติบโต นั่นเป็นเหตุผลที่ทำให้ผมโฟกัสที่ตลาดนี้ อย่างน้อยก็ ณ เวลานี้

เลือกหุ้นเข้าพอร์ต

งานแรกของนักลงทุนก็คือการคัดเลือกหุ้นเข้าพอร์ต ซึ่งก็มีตำราเขียนไว้มากมายว่าต้องดูจากอะไรบ้าง แต่จากประสบการณ์ในช่วงหลังๆ ของผมที่คลุกคลีแต่กับหุ้นเติบโตมากขึ้น ผมพบว่าวิธีคิดแบบเดิมๆ มีหลายอย่างที่ไม่เหมาะ เช่น การดูจากอุตสาหกรรมที่บริษัทอยู่ว่าเป็นอุตสาหกรรมที่มีอนาคตเติบโตดีมั้ย แต่ในความเป็นจริงโลกทุกวันนี้หมุนเร็ว การจะโตให้ได้ต่อเนื่องบ่อยครั้งหมายรวมถึงการพร้อมที่จะกระโดดเข้าสู่อุตสาหกรรมใหม่ๆ ด้วย อุตสาหกรรมที่บริษัทอยู่จึงไม่ใช่เกณฑ์ที่ดีเท่าไรนัก หรือแม้แต่การวิเคราะห์งบการเงิน ซึ่งเป็นการมองไปข้างหลัง ก็มักไม่สามารถแบ่งแยกหุ้นเติบโตที่ดีออกจากหุ้นเติบโตที่เลวให้เราได้

นอกจากนี้ ผมยังให้ความสำคัญกับ Valuation น้อยลงในตลาดหุ้นสมัยใหม่ ผมพบว่าตลาดให้ราคาหุ้นส่วนใหญ่ค่อนข้างเหมาะสมในเชิงเปรียบเทียบ (relative valuation) อยู่แล้ว เพียงแต่บางครั้งเรายังไม่รู้อะไรที่ตลาดรู้มากกว่าทำให้เราคิดว่าราคามันผิด หุ้นหลักๆ ในปัจจุบันมีนักวิเคราะห์ติดตามข่าวเต็มเวลาเป็น 50-100 คน มันยากมากที่เราจะรู้ได้มากกว่าตลาด ผมจึงเลือกหุ้นจากคุณภาพของธุรกิจและโอกาสในการเติบโตระยะยาวเป็นหลัก การทำกำไรด้วยการซื้อหุ้น undervalued และขายหุ้น overvalued บ่อยครั้งมันเป็นวิธีทียืนอยู่บนสมมติฐานว่าตลาดหุ้นโง่กว่าเรา ซึ่งบ่อยครั้งมันไม่ใช่สมมติฐานที่ดีในโลกปัจจุบัน และที่สำคัญกว่านั้น มันทำให้เรากลายเป็นนักลงทุนระยะสั้น ถือหุ้นเติบโตได้ไม่นาน เพียงมโนไปว่าราคาของมัน overvalued อยู่เรื่อยๆ

สรุปแล้ว ผมคิดว่าเกณฑ์ที่สำคัญที่สุดในการเลือกหุ้นเติบโตคือ ความต่อเนื่องในการสร้างนวัตกรรมของบริษัท ธุรกิจที่ดีต้องทำอะไรใหม่ๆ อยู่ตลอดเวลา ไม่ว่าจะเป็นการออกผลิตภัณฑ์ใหม่ๆ ขยายตลาดใหม่ๆ ฯลฯ แค่ลองทบทวนดูว่าในช่วงหกเดือนที่ผ่านมา มีอะไรใหม่ๆ ออกมาจากบริษัทบ้าง ถ้า List ได้เต็มไปหมดคือสัญญาณที่ดี แต่ถ้าหาไม่ได้เลย นั่นคือน่ากลัว บริษัทที่ขายอย่างเดิมตลอด ไม่คิดทำอะไรใหม่ๆ อยู่ตลอดเวลา ไม่เหมาะที่จะแข่งขันในโลกยุคนี้แล้ว

นอกจากความถี่ในการทำอะไรใหม่ๆให้เห็นแล้ว การแก้ปัญหาก็เป็นตัวชี้วัดที่สำคัญ ทุกธุรกิจย่อมเจออุปสรรคอยู่เรื่อยๆ แต่ถ้าเจออุปสรรคแล้ว บริษัทมีการปรับตัวยังไง รวดเร็วแค่ไหน ถ้าไม่มีเลย หรือถ้าคิดนานมากๆ ก็น่าเป็นห่วง เพราะฉะนั้นเวลาบริษัทมีข่าวร้าย เป็นช่วงเวลาที่ดีมากที่เราจะทดสอบว่าบริษัทจะแก้ปัญหาที่เกิดขึ้นยังไง หรือว่าไม่ทำอะไรเลย โทษภาวะเศรษฐกิจ แบบนี้ก็ต้องระวัง ความเก่งของทีมผู้บริหารจึงเป็นเรื่องสำคัญมากของการประเมินธุรกิจ ผู้บริหารที่มี track record ที่ดีของการสร้างนวัตกรรมและแก้ปัญหาได้ทันท่วงทีจึงเป็นสินทรัพย์ที่มีค่ามากของบริษัท

แต่ผมก็ไม่ได้ให้ความสำคัญกับความมีวิสัยทัศน์ของผู้บริหารเท่าไรนัก โลกสมัยนี้หมุนเร็ว บางทีก็ยากที่ใครจะคิดถูกตลอดเวลาเหมือนกัน ผมชอบผู้บริหารที่กล้าลองผิดลองถูกเพื่อสร้างการเติบโตอยู่เสมอ และเป็นนักแก้ปัญหา มากกว่าผู้บริหารที่คิดถูกตลอดเวลา ซึ่งผมเชื่อว่าแบบหลังไม่มีอยู่จริง

บริษัทที่ให้ความสำคัญกับการสร้างการเติบโตอย่างต่อเนื่องด้วย ไม่ใช่แค่ทำอย่างเดิมไปเรื่อยๆ อย่างน้อยควรทำรายได้เติบโตได้ปีละ 15% อย่างต่อเนื่อง เวลาดูงบการเงินผมจะดูแค่ top line growth เป็นหลัก งบการเงินทุกวันนี้แทบจะไม่เหมาะกับการใช้วิเคราะห์การลงทุนเลย bottom line เป็นเรื่องที่เชื่อถืออะไรไม่ค่อยได้ และไม่สะท้อนคุณค่าของธุรกิจอย่างแท้จริง top line กลับเป็นสิ่งที่เชื่อถือได้มากกว่า ถูกปรุงแต่งได้น้อยที่สุด เพราะอยู่บรรทัดบนสุด อย่างไรก็ตาม ผมดู bottom line บ้างเหมือนกัน คือการขาดทุนควรจะสอดคล้องกับอัตราการเติบโตของรายได้ด้วย แต่การเติบโตของรายได้สำคัญที่สุด (ข้อเสียของเกณฑ์นี้คือใช้ดูบริษัทที่ยังไม่มีรายได้ไม่ได้)

บริหารพอร์ต

ผมให้ความสำคัญกับการกระจายความเสี่ยงค่อนข้างมาก เพราะหุ้นนวัตกรรมมีความเสี่ยงสูงกว่าหุ้นปกติ ในพอร์ตจึงไม่ควรมีหุ้นที่มีน้ำหนักเกิน 10% ของพอร์ตเลย หรือพูดอีกอย่างคือควรมีหุ้นไม่น้อยกว่า 10 ตัว (จริงๆ อาจมีหุ้นถึง 20 ตัวด้วยซ้ำ เพราะส่วนใหญ่ซื้อแค่ไม่เกิน 5% เพื่อต้องเผื่อว่าอาจต้องซื้อเพิ่มจนกลายเป็น 10% หรือบางตัวก็กล้าซื้อแค่ไม่เกิน 3% เท่านั้น เพราะเป็นธุรกิจที่มีความเสี่ยงสูง)

สำหรับหุ้นนวัตกรรมผมไม่เชื่อเรื่องการตีแตก เพราะหุ้นพวกนี้ขึ้นอยู่กับอนาคตเป็นหลัก และไม่มีใครรู้อนาคตได้ขนาดนั้น ตลาดหุ้น Nasdaq เป็นตลาดที่มีหุ้นให้เลือกเยอะมาก จึงไม่ยากที่จะเลือกหุ้นเข้าพอร์ตเกิน 10 ตัว แล้วหุ้นทั้ง 10 ตัวนั้นล้วนเป็นหุ้นที่เข้าเกณฑ์การเลือกหุ้นหมดทุกตัว จึงใช้ความเยอะของหุ้นในตลาด Nasdaq ให้เป็นประโยชน์ จะไปโฟกัสให้เสี่ยงคิดผิดพลาดทำไม เราต้องเผื่อใจว่าหุ้นทุกตัวมีโอกาสเหลือ 0 ซึ่งถ้าเกิดขึ้น พอร์ตก็จะขาดทุนไปไม่เกิน 10% ซึ่งก็ถือว่าเป็นระดับที่ยังรับมือได้

อีกเหตุผลหนึ่งที่ต้องกระจายความเสี่ยงเยอะคือ หุ้นทุกตัวที่เราซื้อ เราจะพยายามไม่ขายหนีเป็นหลัก ดังนั้นเราจึงต้องการสร้างพอร์ตที่เราเชื่อว่าไม่มีวันพัง หุ้นบางตัวในพอร์ตอาจพังได้เสมอแต่พอร์ตโดยรวมต้องไม่พังและจะกลับมาได้เสมอ ซึ่งเป็นไปได้ยากกับพอร์ตที่โฟกัสกับหุ้นแค่ 1-3 ตัว

หุ้นทุกตัวที่ซื้อเข้าพอร์ตควรถือไว้ให้นานที่สุดตราบเท่าที่หุ้นเหล่านั้นยังเข้าเกณฑ์การเลือกหุ้นของเราอยู่ เหตุผลที่เราควรถือให้นานๆ เป็นเพราะว่า ถ้าหุ้นเหล่านั้นกลายเป็นหุ้นหลายเด้งจริงอย่างที่เราคิด เราจะได้รับประโยชน์ก็ต่อเมื่อเราไม่รีบขายหนีออกไปก่อนเท่านั้น ซึ่งวิธีคิดแบบนี้เหมาะกับการลงทุนในหุ้นนวัตกรรม เพราะเป็นหุ้นที่มีโอกาสเป็นหุ้นหลายเด้งได้ (ต่างจากหุ้น old economy ที่การขายทำกำไรบ่อยๆ จะเป็นกลยุทธ์ที่ดีกว่า เพราะโอกาสที่หุ้น old economy จะมีพื้นฐานที่เพิ่มขึ้นอย่างมีนัยสำคัญ เป็นไปได้น้อยกว่า)

การขายหุ้นทิ้งทำได้เมื่อเห็นว่านิสัยของหุ้นนั้นเปลี่ยนไปแล้ว ไม่เข้าเกณฑ์ของเราอีกต่อไป หรือเมื่อค้นพบว่าสิ่งที่เราเคยเชื่อเกี่ยวกับหุ้นนั้นผิด อย่าขายหุ้นเพียงเพราะผลประกอบการรายไตรมาสออกมาไม่ดี มันเป็นเรื่องปกติของธุรกิจที่กำไรต้องมีความผันผวน อย่ากระโดดหลบ เพราะมักจะผิดจังหวะเสมอ อดทนไปดีกว่า ตราบใดที่ยังเชื่อว่าเป็นบริษัทที่ดีอยู่

แม้ว่าตลาดหุ้นสมัยใหม่จะค่อนข้างฉลาดมากแล้ว แต่ตลาดหุ้นก็ยังไม่สามารถรู้อนาคตได้อยู่ดี ดังนั้นเมื่อเกิดข่าวร้ายที่ไม่คาดฝัน ก็สามารถเป็นโอกาสของคนที่ยังไม่มีหุ้นตัวนั้นได้เสมอ ดังนั้นถ้าหุ้นในพอร์ตเจอข่าวร้ายมากๆ จนราคาปรับตัวลงไปเยอะ การซื้อเพิ่มก็เป็นสิ่งที่มีเหตุผล แต่ควรทำให้น้อยที่สุด เช่น รอให้ราคาหุ้นปรับตัวลงเลิกลงต่อก่อนแล้วค่อยซื้อ หรือถ้าแค่ลงธรรมดาไม่ได้เยอะมาก ก็ใช้วิธีอดทนเอาดีกว่า การเพิ่มน้ำหนักหุ้นตัวใดตัวหนึ่งมากเกินไปเป็นอันตรายแบบหนึ่งที่ซ่อนอยู่ จึงควรทำอย่างจำกัด จงคิดไว้เสมอว่า ถ้าหุ้นดีจริงมันจะกลับมาสร้างจุดสูงสุดใหม่ได้เอง ไม่จำเป็นต้องถัวเฉลี่ยต้นทุนเลย

ถือหุ้น 100% ของพอร์ตตลอดเวลา แต่สามารถสลับตัวไปมาได้ ตามเกณฑ์ที่บอกไปข้างต้น ซึ่งการทำแบบนั้นย่อมมีช่วงเวลาที่พอร์ตลงแน่ๆ ให้ใช้วิธีอดทนเอา เพราะการขายหนีอยู่ตลอดเวลา สุดท้ายแล้วเราจะพลาดหุ้นเหล่านั้นไปในที่สุดในครั้งที่มันขึ้นจริงๆ และไม่ต้องกลัวว่าพอร์ตจะลงจงเหลือ 0 เพราะเราเลือกแต่ธุรกิจที่ดีเข้าพอร์ต และมีการกระจายหุ้นในระดับสูง ซึ่งแม้ว่าจะไม่ช่วยทำให้พอร์ตไม่ลง แต่ช่วยทำให้พอร์ตกลับมาได้เสมอ เมื่อเมฆฝนผ่านไปแล้ว เราต้องมีความเชื่อในหุ้นในพอร์ตของเรา ถ้าเราไม่เชื่อแบบนั้นก็ไม่ควรเอาหุ้นแบบนั้นเข้าพอร์ตตั้งแต่แรก ผมยอมรับว่าการถือหุ้น 100% ตลอดเวลา เป็นนโยบายที่ค่อนข้าง aggressive จึงไม่เหมาะกับคนที่ขวัญอ่อนเป็นอย่างยิ่ง และนั่นทำให้ผมคิดว่า สไตล์การลงทุนในปัจจุบันของผมค่อนข้างเฉพาะกลุ่ม ไม่ใช้วิธีที่เหมาะกับนักลงทุนทั่วไป

ถ้ากลัวว่าจะเกิดเหตุการณ์ใหญ่ๆ จริงๆ เช่น วิกฤตเศรษฐกิจ หรือ Deep recession หรือฟองสบู่หุ้นเทคแตก อาจลดพอร์ตลงให้ต่ำกว่า 100% ได้ แต่ขอให้ทำเมื่อคิดว่าจำเป็นจริงๆ เท่านั้น อย่าทำพรำ่เพรื่อ เพราะอย่าลืมว่า เราอาจคิดผิดได้เสมอ คนที่ขายทิ้งอยู่ตลอดเวลา สุดท้ายแล้ว ถ้าหุ้นตัวนั้นขึ้นหลายเด้งได้ เราก็จะไม่ได้อะไรเลย เพราะเราขายหนีไปแล้ว

สุดท้าย เรื่องที่ช่วยผมได้มาก คือ การพัฒนานิสัยให้เป็นคนที่ไม่ชอบซื้อหุ้นขาลง ซึ่งขัดกับสัญชาตญาณของเราอย่างมาก แต่นักลงทุนมักเสียหายหนักจากการซื้อเฉลี่ยขาลงนี่แหละ การไม่ซื้อเฉลี่ยขาลงจึงช่วยชีวิตผมได้หลายต่อหลายครั้ง จิตวิทยาเป็นเรื่องที่สำคัญมากในการลงทุน ต่อให้มีหลักการที่ดีแค่ไหน ถ้าควบคุมจิตใจของตัวเองไม่ได้ ก็ไม่มีประโยชน์อะไรเลย